Tjeu Lemmens

elastingdiensten in vrijwel alle landen beschouwen het eigen huis als een vermogensbestanddeel met een economische waarde. Onroerend goed is ideaal voor het innen van belastingen, omdat het moeilijk te verdonkeremanen is en huiseigenaren zijn daarmee een gemakkelijke prooi voor overheden die hun begroting rond willen krijgen. In Nederland werd in 2001 een herziening van het belastingstelsel ingevoerd, waarbij drie groepen – boxen – worden onderscheiden. De fundamenten van dit stelsel zijn tot nu toe ongewijzigd gebleven, hoewel veel details ingrijpend zijn veranderd, zoals belastingpercentages. Voor mensen in loondienst, kleine zelfstandigen en gepensioneerden zijn vooral box 1 (inkomen) en box 3 (vermogen) van belang. Om de uit 1893 daterende hypotheekrenteaftrek een plek te geven in het stelsel van 2001, werd gekozen voor een kunstgreep waarbij het eigen huis in box 1 – inkomen – beland. Dat betekent echter niet dat het vermogen dat de waarde van het huis in het economische verkeer vertegenwoordigt, buiten beeld raakte bij de fiscus. Want de economische waarde wordt indirect op twee manieren belast. Ten eerste door het huurwaardeforfait dat bij het inkomen moet worden opgeteld. Forfait betekent dat het een door de belastingdienst verzonnen waarde betreft, die weinig of niets met de werkelijkheid te maken heeft.

Ten tweede via de OZB (Onroerend Zaak Belasting), een gemeentelijke belasting. De hoogte van beide heffingen is afhankelijk van de WOZ-waarde (Waardering Onroerende Zaken), die op haar beurt afgeleid is van de prijzen die recentelijk betaald zijn voor soortgelijke woningen. Van het begin af aan stuitte dit stelsel op bezwaren, omdat het onnodig ingewikkeld is. Daarnaast is de huurwaarde door de progressieve belastingheffing op inkomen niet alleen afhankelijk van de economische waarde, maar ook van het inkomen van de eigenaar. Deze belastingtechnische onzuiverheid werd vergoelijkt vanuit de redenering dat ook het voordeel van hypotheekrenteaftrek inkomensafhankelijk is. Dat was aanvankelijk ook zo, maar in 2014 werd begonnen met de afbouw van de aftrek, waardoor na 30 jaar het aftrekpercentage voor iedereen hetzelfde zou zijn.

Eerst gebeurde deze afbouw in kleine stapjes, maar dat werd plotsklaps in 2020 versneld waardoor al per 2023 de belastingaftrek onafhankelijk is van de hoogte van het inkomen. Ook aan de huurwaarde is voortdurend geknutseld. Om het aflossen van hypotheken aan te moedigen werd in 2005 bepaald dat de huurwaarde kwam te vervallen voor eigenaren met geen of een geringe hypotheek. De regeling was te ongunstig voor de schatkist, zodat dit vanaf 2019 in stapjes wordt afgebouwd.

In 2015 stelde het Centraal Planbureau voor om het eigen huis te plaatsen in box 3. In 2021 blies De Nederlandse Bank (DNB) dit plan nieuw leven in met als kernpunten dat de overwaarde wordt belast, terwijl de hypotheekrenteaftrek en eigen woningforfait vervallen, waarbij invoering geleidelijk binnen een termijn van 20 jaar dient te gebeuren om schokken in woonlasten te vermijden. Deze transitie is volgens DNB nodig wegens een oververhitte woningmarkt met hoge en snel stijgende prijzen, waardoor starters veel moeten lenen om een huis te bemachtigen, wat hen financieel kwetsbaar maakt. Ook bevat het voorstel een ideologische- of zo men wil jaloeziecomponent; door de hypotheekrenteaftrek hebben eigenaren een oneerlijk belastingvoordeel ten opzichte van huurders.

Om de gevolgen van de overheveling naar box 3 te doorgronden is het nodig om de systematiek van de belastingheffing in box 3 nader te belichten. Die is gebaseerd op forfaitaire – dus verzonnen – rendementen, waarbij twee groepen worden onderscheiden: (1) banktegoeden, zoals spaargeld en (2) overige bezittingen, zoals aandelen, obligaties en onroerend goed dat niet het hoofdverblijf is. Daarnaast is er een derde categorie: schulden. Voor de drie groepen gelden verschillende (negatieve) rendementspercentages. Het percentage voor spaargelden is sterk gerelateerd aan de rente die de grootbanken vergoeden; thans ligt die rond een half procent. Voor overige bezittingen ligt het belastingpercentage vijftien keer hoger! Voor schulden geldt uiteraard een negatief rendement, dat voor 2023 is vastgesteld op 2,57%. Over de som van de rendementen in de drie categorieën wordt 32% belasting geheven. Concreet betekent dit dat over de waarde van overige bezittingen, eventueel verminderd met vrijstellingen, twee procent belasting moet worden betaald.

Bij de transitie naar box 3 kan de fiscus in hoofdlijnen twee scenario’s volgen. De eerst lijn is dat men de huidige tweedeling in spaargelden en overige bezittingen – zoals hierboven beschreven – uitbreidt met een derde categorie: het eigen huis, en hiervoor een aparte heffingssystematiek ontwikkelt.

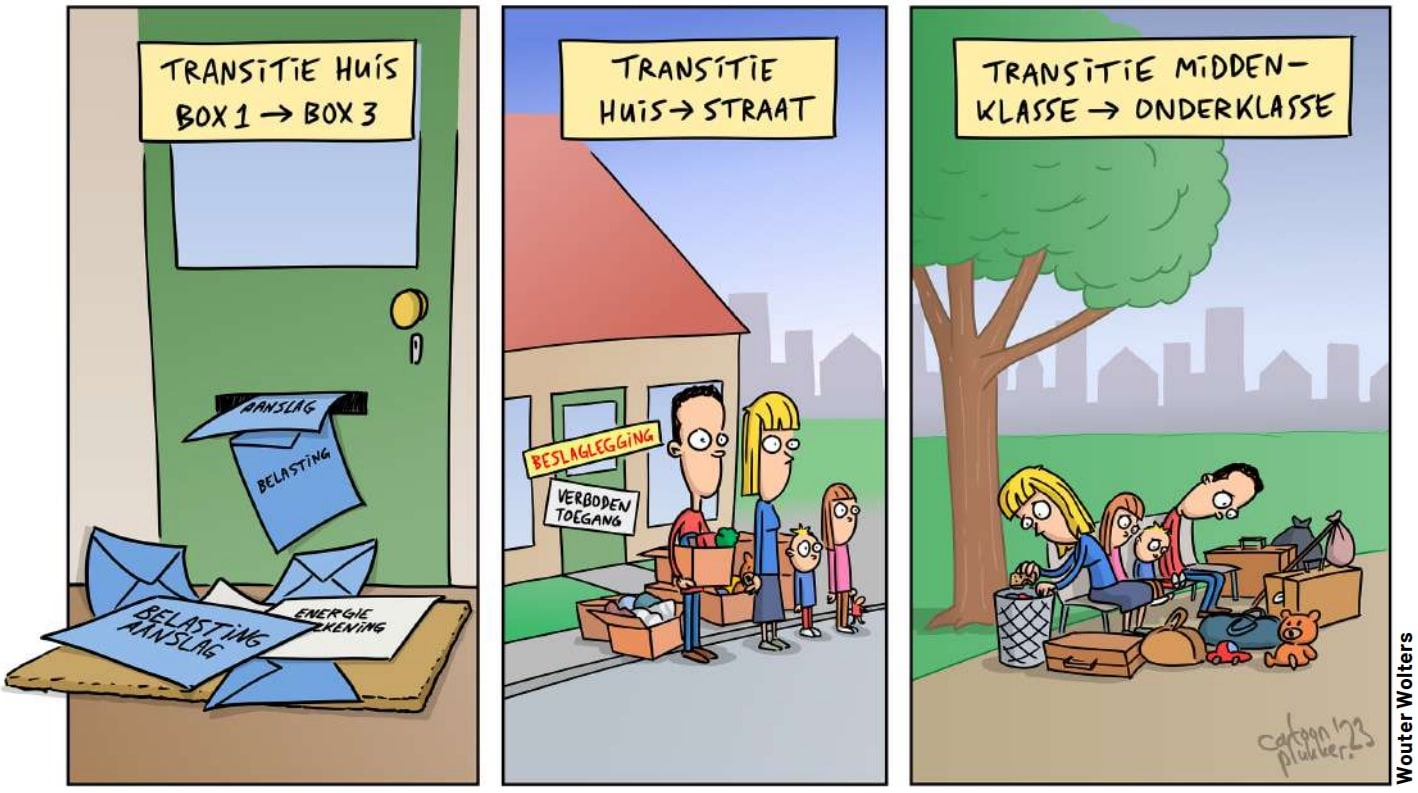

Daarbij hoort het verschil tussen de WOZ-waarde en de hypotheekschuld – overwaarde – tot het vermogen. Dit is het DNB voorstel. Een eerlijk belastingpercentage zou zijn wanneer de lasten in het oude en nieuwe stelsel ongeveer gelijk blijven. Een tweede scenario, dat veel ongunstiger uitpakt voor huiseigenaren, is dat de fiscus het eigen huis, net als een tweede huis, onderbrengt in de categorie overige bezittingen, met het daarvoor geldende heffingspercentage. Over de WOZ-waarde wordt daarbij gerekend met een hoog fictief rendement, terwijl de hypotheekschuld tegen een veel lager percentage mag worden aftrokken. Als je een hypotheekvrije eigen woning hebt met een WOZ-waarde van 400.000 euro, dan betaal je in dit tweede scenario jaarlijks het exorbitant hoge bedrag van 8000 euro aan belasting over het eigen huis, dat is bijna 2% van de WOZ-waarde. Rust op dit huis een hypotheekschuld van 300.000 euro, dan zal de fiscus nog steeds het hoge bedrag opeisen van ruim 5500 euro. Dit scenario maakt een behoorlijke kans, want de overheid kiest altijd voor de oplossing die het voordeligst voor haar uitpakt, hoewel vaak overgoten met een ideologisch sausje. Deze box 3 belasting op het eigen huis komt bovenop de geleidelijke afbouw van de hypotheekrenteaftrek in het DNB-plan.

Veel mensen met een hypotheek hebben deze gecombineerd met het inleggen van een maandelijks bedrag in een kapitaalverzekering, de zogenaamde spaar- of beleggingshypotheek; bij de eerste wordt de premie gespaard en bij de tweede met meer risico ingelegd in een beleggingsfonds. Het vermogen in de kapitaalverzekering wordt na het verstrijken van de looptijd, meestal 30 jaar, gebruikt om de hypotheekschuld in één keer af te lossen. Dit vermogen is gedurende de hele looptijd onbelast. In hoeverre dit zo blijft in de transitie naar box 3 is onduidelijk.

De afgelopen 25 jaar is er heel wat geknutseld aan de fiscale aspecten van het eigen huis, niet alleen door de fiscus, maar ook door een horde van hypotheekadviseurs. Dat het eigen huis naar box 3 wordt verplaatst, is vrijwel zeker. Wanneer dat gebeurt en hoe het nieuwe stelsel eruitziet, is nog onbekend. Wel zullen in het nieuwe stelsel behoorlijk wat knoppen gemonteerd worden waaraan naar believen kan worden gedraaid om belastingopbrengsten te optimaliseren. Dat is reden voor groot wantrouwen, want hoe meer knoppen, hoe meer duimschroeven er zijn die knellend kunnen worden aangedraaid. In tijden van complexe, ondoorzichtige transities dienen zich altijd als ‘adviseur’ vermomde charlatans aan, die eerst angst aanwakkeren om vervolgens een oplossing te bieden, waaronder een zo hoog mogelijke hypotheekschuld, om belastingen laag te houden. De adviseur en de bank zullen daarbij de lachende derde zijn. Want nog altijd geldt dat de beste hypotheek geen hypotheek is, een enkele uitzondering daargelaten. Daarbij is het goed om het DNB-plan in gedachten te houden om de hypotheekrenteaftrek binnen een termijn van 20 jaar af te bouwen naar nul procent.

De box 3 transitie in samenhang met de energietransitie zal grote financiële gevolgen hebben voor huiseigenaren. De overheid mag burgers daarom niet in het ongewisse laten, maar moet tijdig communiceren wat een nieuw stelsel inhoudt. Tijdige en inhoudelijk juiste communicatie naar burgers is de essentie van goed bestuur. In het derde artikel van deze reeks zal ik alle bommetjes onder het eigen huis in samenhang met de klimaat-, stikstof- en andere kunstmatig gecreëerde crises bekijken. Hierbij komt ook het instrument van onteigening aan de orde, dat de overheid kan inzetten wanneer heffingen op het eigen huis onbetaalbaar hoog worden.

Volg Gezond Verstand via:

Telegram: https://t.me/gezond_verstand

Facebook: https://www.facebook.com/StichtingGezondVerstand/

Twitter: https://twitter.com/_GezondVerstand

LinkedIn: https://www.linkedin.com/company/stichting-gezond-verstand/

Instagram: https://www.instagram.com/gezondverstand.eu/

Kijk/beluister Gezond Verstand via:

YouTube: https://www.youtube.com/c/stichtinggezondverstand

Spotify: https://open.spotify.com/show/7J42HUFoHpr7vCCy63jDjz?si=193440649f3e4d96

Soundcloud: https://soundcloud.com/gezond-verstand