e bankencrisis van 2008 werd ingedamd door massale steunprogramma’s van de belangrijkste centrale banken in de wereld. Ze kochten staatsleningen, bedrijfsleningen en hypotheekleningen om de waarde ervan te stabiliseren. De snel gedaalde waarde van hypotheekleningen had in 2008 gezorgd voor een systeemcrisis, omdat die tevens als onderpand werden gebruikt om nieuwe hypotheekleningen te verstrekken. Het stabiliseren van de waarde van leningen was essentieel om de voortwoekerende crisis te beteugelen. Omdat centrale banken signaleerden dat ze de waarde van leningen ondersteunden, steeg het marktvertrouwen en daalde de kapitaalmarktrente sterk, tot er zelfs negatieve rentes op de koersborden stonden. Een hogere waarde van leningen zorgt voor dalende rentes.

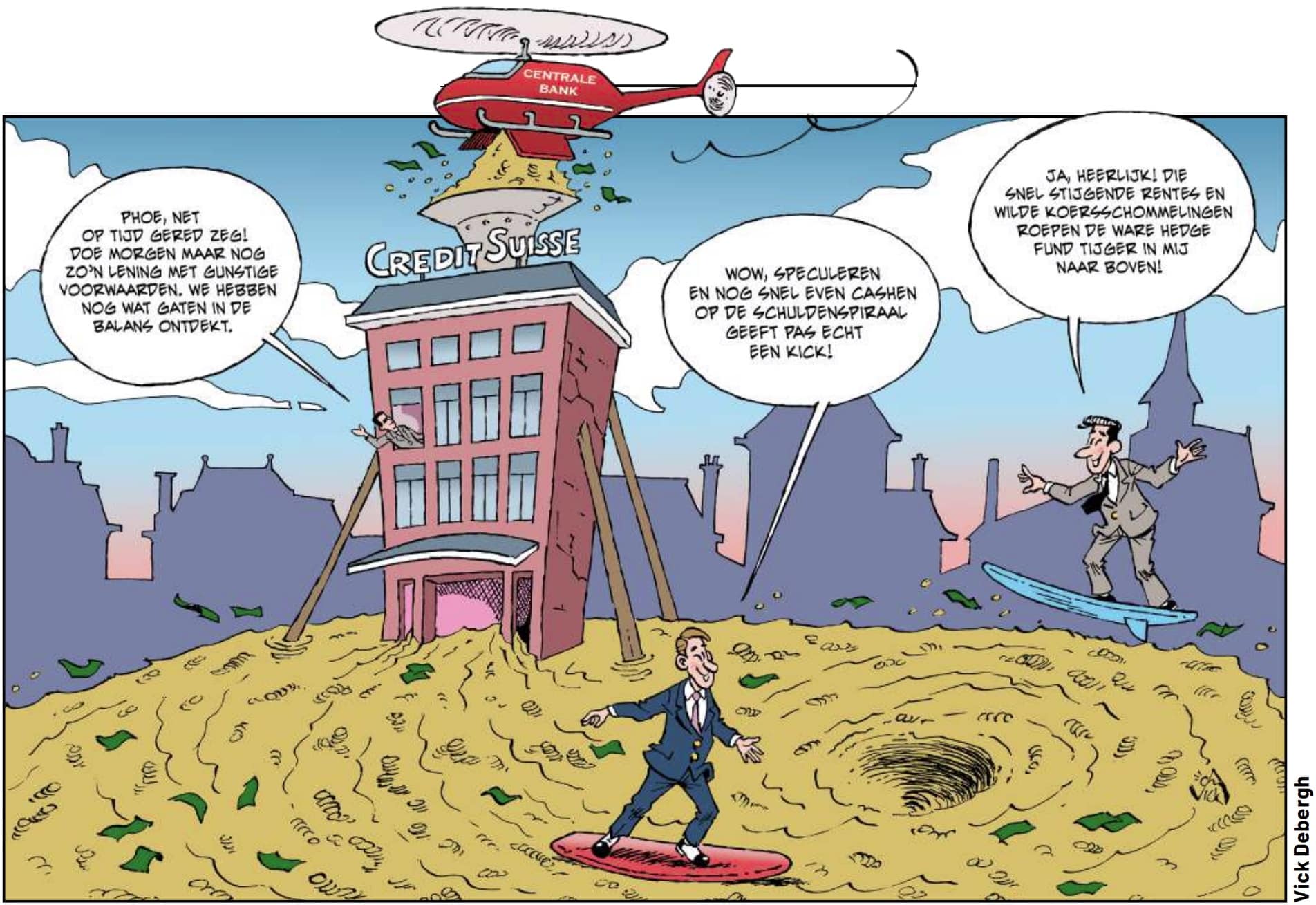

Lage rente was gunstig, aldus de centrale banken. Want het zet bedrijven en consumenten aan tot meer lenen, wat de economie stimuleert. Het zorgt voor hogere aandelenkoersen, huizenprijzen en waardes van commercieel vastgoed, echter ook voor meer speculatie, grotere risico’s en hogere schulden. Om rendement te behalen, speculeerden hedgefondsen met geleend geld op koersschommelingen en prijsverschillen. De afgelopen jaren is de markt verslaafd geraakt aan lage rentes en goedkoop krediet. Bedrijven die geen winst maakten konden blijven voortbestaan door steeds weer nieuwe rondes van financiering, door meer te lenen, of door bestaande leningen door te rollen tegen een lagere rente. Het goedkope geld beïnvloedde ook de bedrijfsvoering en bedrijfscultuur van banken. Zo nam Credit Suisse enorm veel risico’s om meer rendement te kunnen behalen. Veel van deze risico’s ontploften de afgelopen jaren in hun gezicht en de bank kwam er steeds slechter voor te staan.

De balans van Credit Suisse was de afgelopen jaren door de aanhoudende problemen al gekrompen, maar is met $565 miljard alsnog omvangrijk. Credit Suisse heeft te maken gehad met eigen witwaspraktijken, corruptieschandalen, klantgegevens die gelekt werden naar de media en spionage van het eigen personeel. Dit alles sloeg een flinke deuk in de reputatie van de bank. Maar ook de reguliere bankactiviteiten leden schade. Zo stak de bank geld in de gevallen handelsfinancier Lex Greensill, wiens faillissement miljarden aan verliezen veroorzaakte. Ook gingen miljarden dollars verloren door de ondergang van hedgefonds Archegos Capital Management. Beleggers en spaarders kregen het idee dat het risicomanagement van de bank niet op orde was. De bank kreeg dan ook te maken met een lagere aandelenkoers en wegstromend spaargeld. Lage rentes en gunstige leenvoorwaarden bij de Europese Centrale Bank hielden de bank echter op de been. In de VS pakte het goedkope geld anders uit.

SVB was een middelgrote bank die op de 16e plek stond, met $211 miljard aan bezittingen. De bank financierde hippe start-ups, biotech, fintech en Venture Capital-bedrijven. Deze bedrijven en ondernemers stalden hun geld bij de bank, vaak ver boven de grens van $250.000 van het depositogarantiestelsel. Het succes van SVB zorgde voor onachtzaamheid en hoogmoed. Er werd veel geld gestoken in een bedrijfscultuur die zich richtte op culturele diversiteit en duurzaamheid. Het wereldwijde risk-management van de bank richtte zich niet zozeer op het afdekken van financiële risico’s, maar op projecten rondom ‘diversiteit, gelijkheid en inclusiviteit’. De bank stak ook veel geld in ESG (Environmental, Social and Governance) projecten.

Drie dagen voordat SVB ten onder ging, stond het nog in de top vijf van meest succesvolle banken in zakenblad Forbes. Dit schoot de activiteiten van oplichter Sam Bankman-Fried. Ook hij was veel meer bezig met ideologische stokpaardjes dan met de verantwoordelijkheden die horen bij het runnen van een bedrijf. En ook hier keken de media niet verder dan hun neus lang was. Het is exemplarisch voor de huidige bestuurscultuur in de VS. Maar zolang de rente laag bleef, had SVB succes en bleef Credit Suisse in leven. Totdat de prijsinflatie vanaf medio 2021 toenam en de kapitaalmarktrente in reactie hierop begon te stijgen.

De stijgende prijzen en hogere kapitaalmarktrente zorgden voor een omslag. De waardes van staatsleningen, bedrijfsleningen en hypotheekleningen zijn namelijk in relatief korte tijd flink gedaald. Een hogere rente leidt tot een lagere marktwaarde van de leningen. Zolang deze leningen op de bankbalans staan als ‘hold to maturity’, oftewel tot het eind van de looptijd van de lening, hoeven banken het boekverlies niet mee te wegen in de verlies- en winstrekening. Als banken ze echter moeten verkopen omdat spaarders versneld hun geld van de bank halen, moet het boekverlies meteen worden genomen. Dan ontstaat er een gat in de balans. En dat is precies wat heeft geleid tot de val van SVB en wat ook Credit Suisse in acute problemen bracht. SVB is overigens niet de enige zwakke bank in de VS. Een recent onderzoek naar alle regiobanken in de VS komt tot de volgende conclusie: “(…) deze berekening onderstreept dat de recente waardedalingen van bankbezittingen de kapitalisatie van banken hebben verlaagd en het insolventierisico van banken aanzienlijk hebben verhoogd.” Ook Europese banken hebben last van de waardedaling van hun bezittingen. Dat het blijft bij de problemen van SVB en Credit Suisse valt dan ook te betwijfelen.

De veel besproken invoering van CBDC’s door centrale banken lijkt door de nieuw opgedoemde bankproblemen te zorgen voor weer een nieuwe reden om het nut hiervan te betwijfelen. Die bieden namelijk geen oplossing voor dit probleem. Integendeel, ze zullen dit soort problemen juist alleen maar versterken. De digitale valuta zijn namelijk in de basis een concurrent van het commerciële bankgeld. Komen banken in de problemen, zoals nu SVB en Credit Suisse, dan zal onmiddellijk een vlucht uit commerciële banken ontstaan richting de veiligere digitale munten van centrale banken. Het begrenzen van de vlucht richting CBDC’s is echter geen oplossing voor het bankprobleem dat we nu zien. Ook de waardedaling van staatsleningen vormt een probleem voor de CBDC’s, want zolang er geen alternatief is, vormt dat de tegenwaarde van zo’n digitale munt op de balans van centrale banken. Vertrouwen in de CBDC’s van landen met zwakke overheidsfinanciën zal dan ook niet groot zijn.

In de VS zijn bankdeposito’s normaal gesproken gegarandeerd tot $250.000. Omdat negentig procent van het vermogen van personen, bedrijven en instellingen bij SVB boven deze grens lag, dreigde een kaalslag. Ook bij andere banken kwam een run op gang. Om dit te stoppen, garanderen het Amerikaanse ministerie van Financiën en de Fed nu ook al het spaargeld boven de grens van een kwart miljoen, met behulp van weer een nieuw steunprogramma. De noodlening van de Zwitserse centrale bank zorgt ervoor dat Credit Suisse geen verlies meer loopt op de verkoop van staatsleningen, zodat het gat in de balans niet nog groter wordt als nog meer mensen hun geld weghalen. Deze maatregelen leggen de zwakte bloot van het door de VS gedomineerde financiële, culturele en bestuurlijke bestel. Er is sprake van een bail-out (reddingsoperatie) van een bedrijfscultuur en een politieke cultuur die door de hoge schulden inmiddels alleen nog kan bestaan bij de gratie van lage rentes. Het zorgt opnieuw voor het vergroten van de moral hazard; het beschermen van personen en instellingen die ten koste van de belastingbetaler veel risico nemen.

Zoals censuur eerder een teken is van zwakte dan van macht, zo wijst het redden van banken niet op daadkracht, maar op een zwak financieel bestel. Het financiële bestel is inherent instabiel geworden en vraagt nu om permanente steun van overheden. Diezelfde overheden zijn echter ook overladen met schulden. De VS dreigt zelfs al snel in een schuldenspiraal te geraken van steeds meer lenen om schulden af te lossen, aldus een rapport uit 2021 van ons eigen ministerie van Financiën (‘Een onhoudbaar fiscaal pad’). Het is ironisch dat staatsleningen die door centrale banken worden geclassificeerd als risicovrij nu zorgen voor grote problemen bij banken waar ze toezicht op houden. Het wijst allemaal op het naderende einde van het op de dollar gebaseerde financiële stelsel en daarmee de geopolitieke macht van de VS.

Volg Gezond Verstand via:

Telegram: https://t.me/gezond_verstand

Facebook: https://www.facebook.com/StichtingGezondVerstand/

Twitter: https://twitter.com/_GezondVerstand

LinkedIn: https://www.linkedin.com/company/stichting-gezond-verstand/

Instagram: https://www.instagram.com/gezondverstand.eu/

Kijk/beluister Gezond Verstand via:

YouTube: https://www.youtube.com/c/stichtinggezondverstand

Spotify: https://open.spotify.com/show/7J42HUFoHpr7vCCy63jDjz?si=193440649f3e4d96

Soundcloud: https://soundcloud.com/gezond-verstand