Sander Boon

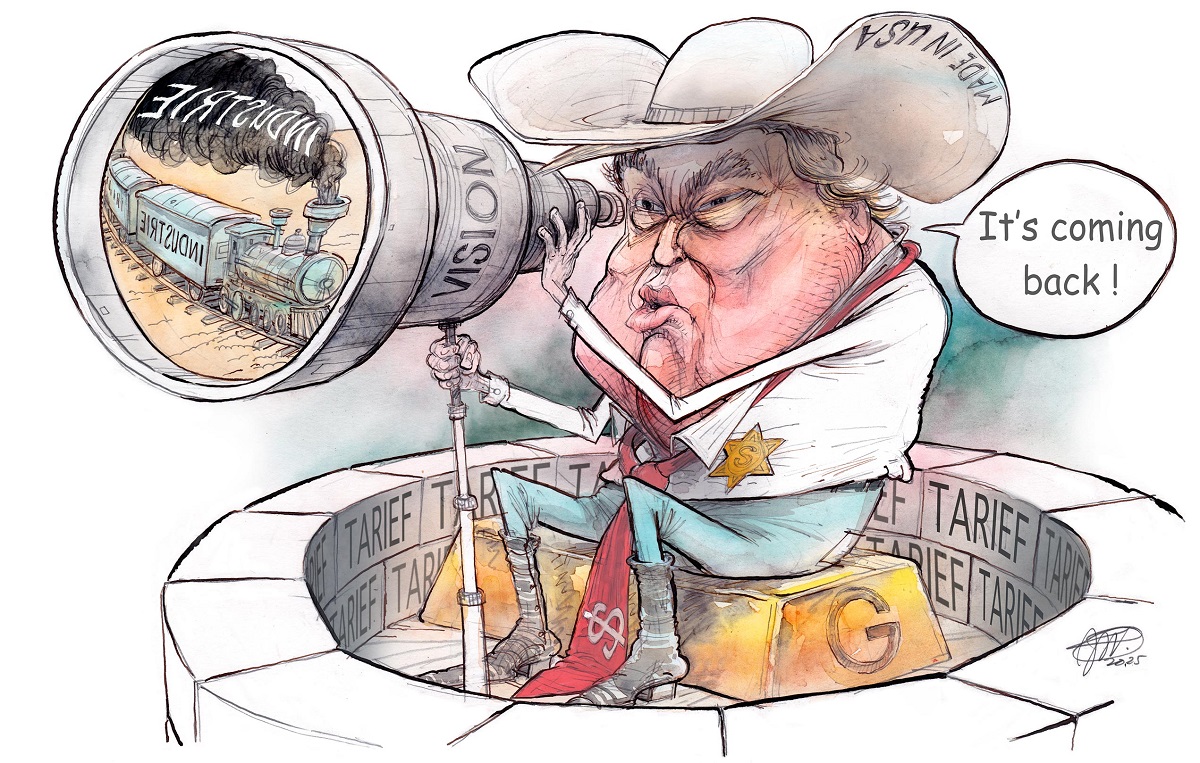

Trump forceert een breuk in het bestaande systeem door middel van tarieven en financiële druk. Samen met zijn adviseurs zet hij in op hoge invoertarieven op Chinese en andere buitenlandse producten om bedrijven te dwingen hun productie naar de VS te verplaatsen. Op korte termijn zal dit leiden tot economische verstoring; de kosten voor Amerikaanse consumenten en bedrijven stijgen. Bovendien zullen handelsrelaties met belangrijke economische partners, zoals Mexico, Canada en Europa, onder druk komen te staan. Voor China betekent het dat een belangrijk deel van de exportafhankelijke economie onder vuur ligt, en voor de rest van de wereld een nog grotere onzekerheid in de internationale handel.

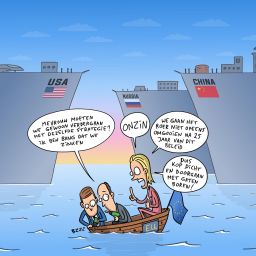

Voor China is deze situatie complex. Aan de ene kant profiteert het van de huidige situatie, omdat het versneld is geïndustrialiseerd. Aan de andere kant is het land erg afhankelijk van de dollar. China heeft samen met de BRICS-landen de afgelopen jaren gewerkt aan de-dollarisering van de handel, door bilaterale overeenkomsten te sluiten in hun eigen valuta’s, met Rusland, Saoedi-Arabië en andere landen. Via bilaterale handelsovereenkomsten en alternatieve betaalsystemen probeert Beijing de dollarhegemonie te omzeilen. China heeft in tegenstelling tot wat veel westerse economen beweren echter geen ambitie om de yuan als mondiale reservemunt te positioneren. De Chinese kapitaalmarkt is nog steeds voor een belangrijk deel gesloten en Chinese staatsleningen zijn slecht verhandelbaar. Op beide gebieden zou China openheid moeten betrachten, omdat een mondiale omarming van de yuan anders niet van de grond komt. China wil echter geen rol voor de yuan als nieuwe wereldwijde reservevaluta, omdat dit een enorme last met zich meebrengt, vergelijkbaar met de problemen waar de VS nu mee worstelt – een hoge schuldenlast, financialisering, de-industrialisering, een corrupte elite die de eigen verarmde bevolking ziet als vijand en imperial overstretch. China en de VS onder Trump hebben belang bij eenzelfde uitkomst, namelijk geen reserverol voor de eigen valuta.

De VS wil niet alleen een directe verschuiving van productie terug naar eigen bodem, maar ook een structurele hervorming van het monetaire systeem dat economische onevenwichtigheden heeft veroorzaakt. Sinds decennia heeft de rol van de dollar als wereldreservemunt geleid tot structurele handels- en begrotingstekorten in de VS. Dit heeft Wall Street verrijkt, maar de industriële basis van het land uitgehold. Deze uitholling en de toegenomen werkloosheid zijn ook de belangrijke aanjagers achter de verkiezingswinsten van Trump. De Amerikaanse economie is steeds meer verschoven naar een financieel model, waarin kapitaal naar Wall Street stroomt in plaats van naar productieve industrieën. De dollarhegemonie heeft exportlanden als China, Japan en olieproducerende staten aangezet om enorme hoeveelheden Amerikaanse dollars in Amerikaanse staatsobligaties te steken om het eigen exportmodel te ondersteunen. Het wereldwijde oppotten van met export verdiende dollars in Amerikaanse staatsobligaties heeft decennialang gezorgd voor een enorme koopkracht-boost, lage rentestanden en een constante kapitaalinjectie in de Amerikaanse economie. Consumenten konden goedkoop lenen, bedrijven goedkoop investeren en de overheid kon haar tekorten zonder grote pijn financieren. Zo gaf de VS jarenlang méér uit dan het verdiende, zonder direct de gevolgen daarvan te voelen. In de jaren zestig van de vorige eeuw kenschetste de Franse president Charles de Gaulle dit als een ‘exorbitant privilege’.

Met het aantreden van de nieuwe Amerikaanse regering, onder het banier ‘Make America Great Again’ (MAGA) en ‘America First’ wordt nu een andere weg ingeslagen. Naast Trump hebben ook de Amerikaanse vice-president J.D. Vance en minister van Financiën Scott Bessent openlijk gesuggereerd dat de dollar een andere rol moet krijgen om de Amerikaanse industrie te herstellen. Daarmee staat de nieuwe regering haaks op de gangbare zienswijze van een establishment dat lang heeft geprofiteerd van de dollar als reservevaluta. Wat de meeste economen, analisten en commentatoren beschouwen als Amerika’s grootste financiële troef – de dominantie van de dollar – ziet Trump juist als Amerika’s grote zwakte. Het is volgens hem een tikkende tijdbom – geen ‘exorbitant privilege’, maar een ‘exorbitante last’. Het stelt buitenlandse mogendheden in staat de Amerikaanse economie uit te buiten en te verzwakken.

In Trumps ogen offert de VS haar eigen soevereiniteit en welvaart op voor geopolitieke en financiële invloed. Tarieven gaan echter niet ver genoeg om de situatie te veranderen. Landen buiten de VS zullen in reactie hun rentetarieven verlagen om zo hun eigen valuta goedkoper te maken en om de export naar de VS op gang te houden, met als gevolg een nog steeds structureel sterke dollar.

Trump is echter een dealmaker die graag bilateraal onderhandelt. Hij zal er dan ook voor kiezen om in reactie op de economisch stroeve status quo forsere maatregelen te nemen die uiteindelijk zullen leiden tot een goedkopere dollar. Goud kan daar een belangrijke rol in gaan spelen. Tot 1971 was goud een neutrale waarde-opslag, naast de dollar en de Amerikaanse staatslening. Vanaf 1973 heeft de VS er bewust voor gekozen om goud de ‘demonetiseren’ en tegen de toen historische prijs van $ 42,- per ounce in de boeken aan te houden. China, Rusland en Europa waarderen hun goudvoorraad echter al jarenlang tegen de actuele marktprijs, die nu rond $ 3.000 per ounce schommelt. In kringen rondom Trump wordt nu gefluisterd dat de VS de ‘mark to market’-methode van andere landen ook gaat toepassen om het begrotingstekort dit jaar te stabiliseren. Dat betekent dat de waarde van het Amerikaanse goud per direct stijgt van $ 11 miljard naar om en nabij de $ 800 miljard. Niet voldoende om het gehele begrotingstekort te dichten, maar wel een aanzienlijke reductie. Het zou een heel direct signaal zijn dat goud terugkeert in een monetaire rol. In de deze week opgelaaide discussie over een audit van het goud in Fort Knox liet Bessent overigens weten dat revaluatie van goud nog niet in zijn beleid is opgenomen.

Revaluatie alleen is echter niet voldoende om tot een structurele oplossing te komen voor de handelsbalanstekorten. Trump zal de rol van goud nog verder moeten vergroten dan een eventuele revaluatie, waarschijnlijk in overleg met China voor de haalbaarheid ervan. Beide landen devalueren dan hun valuta ten opzichte van goud, maar China minder dan de VS. Hierdoor wordt de yuan sterker ten opzichte van de dollar, wat de handelsbalans corrigeert. Op de langere termijn zal de goedkopere dollar een terugkeer inluiden van industrie in de VS. De monetaire herschikking zou op een vreedzame wijze ook de overgang van een unipolaire naar een multipolaire ordening mogelijk maken.

De Amerikaanse Deep State biedt enorme tegenstand hiertegen, omdat het vast wil houden aan de unipolaire ordening op basis van de rol en de kracht van de dollar. Het establishment van Wall Street en Washington is fel gekant tegen een herwaardering van goud en een einde van de dollar als mondiale reservevaluta. Bovendien is onvoorspelbaar hoe financiële markten zullen reageren. Die kunnen in paniek raken als het klassieke dollar-anker verdwijnt, met desastreuse gevolgen voor de mondiale economie. Wel is zeker dat Trump, als een bewezen dealmaker, de Deep State wil decimeren en in de eerste plaats de Amerikaanse binnenlandse bevolking wil begunstigen. De huidige rol van de dollar staat dit in de weg. Trump wil ervan af, China wil niet dat de yuan in eenzelfde positie komt. Tel deze Amerikaanse en Chinese wensen bij elkaar op, en een terugkeer van goud op het mondiale toneel als neutrale vereffenaar van handelsbalansen kan wel eens het beslissende geopolitieke scharnierpunt van onze tijd worden.

– einde artikel –

Je las een Premium artikel uit Gezond Verstand

Volg ons op social media

Kijk en beluister Gezond Verstand via