Sander Boon

inds de kredietcrisis vindt de mondiale kredietcreatie in toenemende mate plaats in de wereld van de schaduwbanken. Dat zijn financiële instituties die een bancaire functie vervullen, maar niet als zodanig onder toezicht staan. Denk hierbij aan vermogensbeheerders zoals BlackRock, hedgefondsen, geldmarkt fondsen, maar ook bijvoorbeeld pensioenfondsen en verzekeraars. De wereld van schaduwbanken is onoverzichtelijk en instabiel. Dat komt omdat lenen en uitlenen geschiedt op basis van financieel onderpand. Bijvoorbeeld staatsleningen, bedrijfsleningen en ook aandelen.

Centrale banken scheppen dit onderpand niet, dat doen overheden en marktpartijen. Omdat zij geen onderpand scheppen kunnen zij de financiële instellingen niet ermee voorzien. Als er onrust in financiële markten ontstaat staan centrale banken dan ook met hun rug tegen de muur. Ze zijn dan gedwongen om de leningen op te kopen om de prijzen ervan te stabiliseren. De lening die het meest wordt gebruikt als onderpand is de Amerikaanse staatslening. De markt voor deze leningen is de grootse, diepste en meest liquide ter wereld, omdat de Amerikaanse regering al decennialang haar begrotingstekorten dicht met leningen. Door de Coronacrisis leent de Amerikaanse overheid echter nog veel meer dan gebruikelijk. De markt heeft dan ook moeite om de leningen te absorberen.

De centrale banken werken nu mee aan de instabiliteit van het systeem

Sinds begin 2021 speculeert de markt op hogere inflatie die zou kunnen ontstaan door de stimuleringsmaatregelen. Speculatie op hogere inflatie jaagt nu de rente op. Omdat de rente overal erg laag staat, wordt veel gegokt met hefboom: met een kleine inleg worden grote leningen aangegaan om te gokken op een prijsbeweging. Gaat de prijs de ‘verkeerde’ kant uit, dan kan er snel veel verlies optreden. Ingenomen posities worden dan ook zo snel mogelijk afgebouwd, wat de prijsbeweging juist versnelt.

Ongelukken die de Fed en de ECB niet meer kunnen opvangen liggen op de loer. De ondoorzichtigheid maakt dat er bij financiële transacties en bedrijfsmodellen veel meer risico’s worden genomen dan met het traditionele bankieren. Afgelopen week viel er een schaduwbank om die grootschalig risicovolle financieringen was aangegaan op basis van opgeknipte en her verpakte leningen. De ECB heeft nu een vraag uitgezet bij alle aan haar rapporterende instituties of er materiële schade is ontstaan.

De instabiliteit van het schaduwbankieren is al langere tijd een doorn in het oog van centrale banken. Op dit moment wordt de Amerikaanse staatslening veel gebruikt om te gokken op hogere rentes. De vraag naar de 10-jaars lening is zo groot, dat er een tekort is ontstaan. Deze lening wordt geleend en verkocht op de markt, in de verwachting dat de rente verder zal stijgen. De Fed zelf verergert het probleem, omdat ze met haar opkoopprogramma zelf ook deze 10-jaars leningen aankoopt. Het tekort uit zich in een uitzonderlijk hoge prijs van de lening, wat destabiliserend kan uitpakken.

Als de rente plots zou gaan dalen, de ‘verkeerde’ kant op bewegen, moeten heel veel partijen plots hun posities gaan afbouwen. Dit kan grote instabiliteit in de markt voor Amerikaanse staatsleningen teweeg brengen. De schaduwbankwereld drukt zo een steeds groter stempel op de mondiale economie. De vraag is natuurlijk of hier nog wat aan valt te repareren. In een tijd dat geloofwaardigheid van en vertrouwen in centrale banken van het grootste belang is, werken ze nu echter noodgedwongen mee aan de instabiliteit van het systeem. Het is dus aftellen naar de volgende systeemcrisis.

Tegelijkertijd zien we overal in de wereld overheden de economie op slot zetten. Door tunnelvisie of erger wordt koppig vastgehouden aan eerder ingezet ‘Covid-19 beleid’. De duimschroeven zijn voorlopig nog stevig aangedraaid. De schade is gigantisch. Schulden nemen toe, terwijl er geen geld kan worden verdiend. Als overheden de steun gaan afbouwen, zal de werkloosheid oplopen. Een buitensporig groot aantal bedrijven zal failliet gaan. Investeringen zullen achterblijven, en daarmee ook de economische groei. Slechte schulden zullen zich ophopen in zowel het banksysteem als in de schaduwbankwereld.

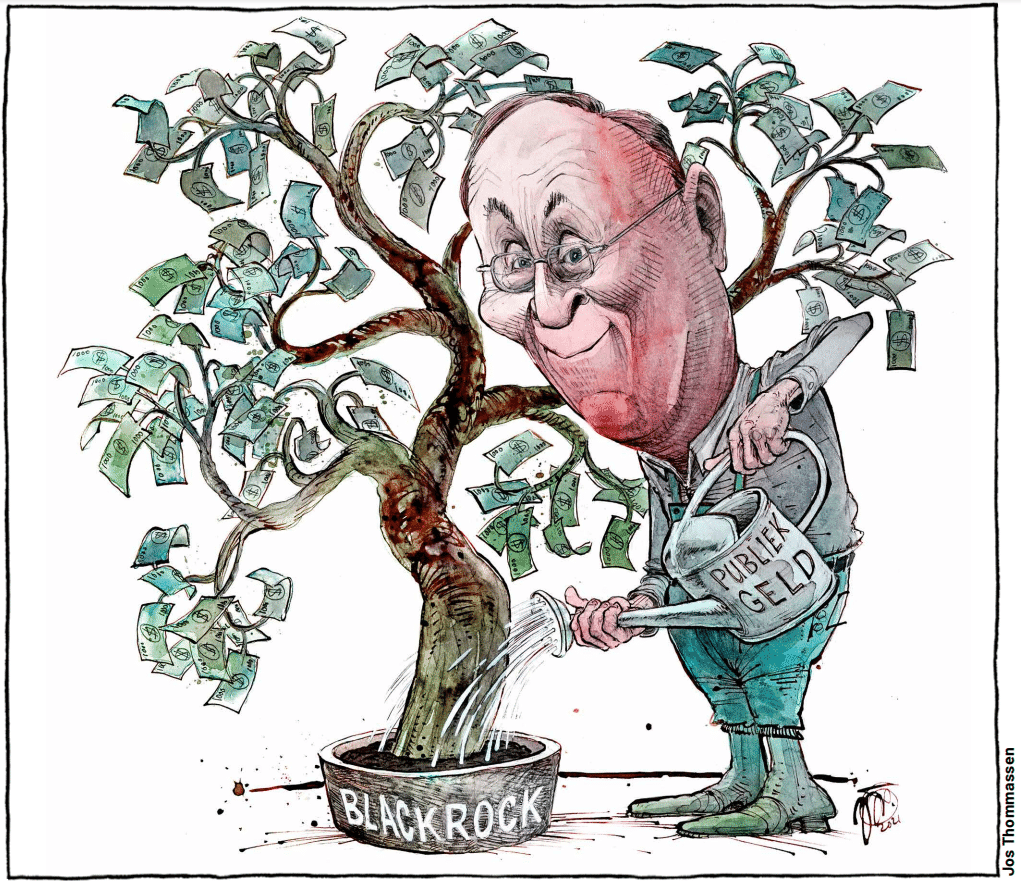

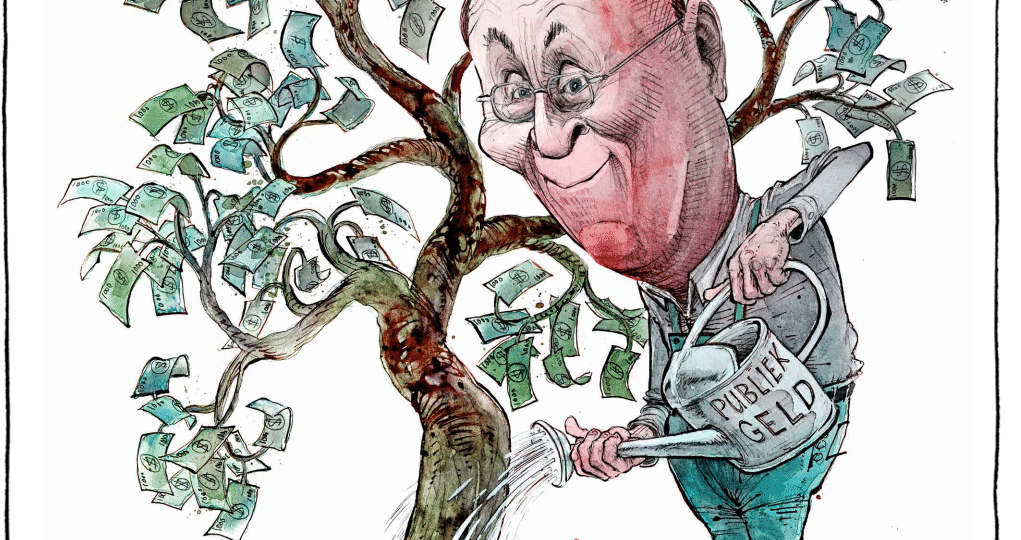

Onopgemerkt sorteren veel overheden voor op deze problemen. Ze tuigen publieke banken op, of sporen aan tot publiek-private samenwerking bij investeringen. De EU noemt bijvoorbeeld hele grote bedragen waar het gaat om Coronasteun of klimaatbeleid. Het gaat om honderden miljarden euro’s. Kijk je wat scherper naar de manier hoe deze bedragen zijn opgeteld, dan is er sprake van hefboomfinanciering: met een kleine inleg van de EU worden op de markt leningen opgehaald. De risico’s worden gegarandeerd door de EU, zodat het animo om geld in te leggen groot is. Geleidelijk begeven we ons zo in de richting van een soort van Staatskapitalisme – een verregaande vervlechting tussen overheid en bedrijfsleven in het kiezen van economische prioriteiten. Het grote bedrijfsleven juicht deze beweging toe, want concurrentie en vrije marktwerking is namelijk niet in hun belang.

China is al heel ver gevorderd op dit pad. Hoe groter de invloed van dit land op de rest van de wereld, hoe populairder dit economische model zal worden. Dat het niet allemaal goud is dat er blinkt, blijkt natuurlijk uit de behandeling die de Chinese succesvolle ondernemer Jack Ma ten deel valt. Vlak voordat Jack Ma zijn bedrijf Ant Group naar de beurs zou brengen, uitte hij forse kritiek op de Chinese overheid. Ma vond dat de toekomst niet aan de alleenheerschappij van de Communistische partij was, maar aan ondernemers en entrepreneurs. Vrijheid moest de boventoon gaan voeren. De rijkste man van China maakte een misrekening. De Chinese overheid verbood de beursgang, en Ma werd opgepakt. In Januari is er nog een filmpje van hem verschenen waarop hij nederig zegt zich te zullen gaan wijden aan de arbeiders. Daarna lijkt hij weer van de aardbodem te zijn verdwenen.

De afgelopen 30 jaar heeft het westen het idee gehad een vrijemarkteconomie te onderhouden. Voor de financiële sector betekende dat marktwerking onder zeer gunstige voorwaarden. De excessieve risico’s die hierbij kwamen kijken werden uiteindelijk neergelegd bij de belastingbetaler. De overheid trad intussen niet terug wat betreft regelgeving, bemoeienis en uitgaven. En nu het financiële systeem inherent instabiel blijkt te zijn en struikelt van crisis naar crisis ziet de overheidsbureaucratie zich genoodzaakt om het heft á la China in handen te nemen.

Gezond Verstand nummer 12